Vergibt eine Bank einen Kredit, spielen dabei mehrere Faktoren eine Rolle - etwa die Höhe des Einkommens, Ausgaben, finanzielle Verpflichtungen, wirtschaftliche Verhältnisse sowie persönliche Komponenten.

Banken gewichten die einzelnen Kriterien unterschiedlich. Dies kann sich auf die Konditionen für einen Kredit auswirken. Es lohnt sich also, Angebote mehrerer Kreditinstitute zu vergleichen, so der Bankenverband. Meist variieren die Zinssätze.

Wie Banken sich absichern

Mit der Prüfung der Kreditwürdigkeit versuchen Banken, sich vor Zahlungsausfällen zu schützen. Dafür ziehen sie verschiedene Dinge heran, etwa eine Selbstauskunft, eine Haushaltsrechnung und Angaben von Wirtschaftsauskunfteien wie der Schufa.

Die Auskunfteien speichern Daten über das Zahlungsverhalten von Verbrauchern. Je nachdem, wie die Prüfung der Kreditwürdigkeit sowie der Bonitäts-Score ausfallen, können die individuellen Kreditkonditionen von den Werbeangeboten, die für einen Musterkunden erstellt wurden, abweichen.

Wichtig: Verbraucher sollten unnötige Kreditanfragen vermeiden. Denn die Anfragen können sich auf die eigene Kreditwürdigkeit negativ auswirken. Der Grund: Die Anfragen werden bei Wirtschaftsauskunfteien wie der Schufa sichtbar gespeichert. Eine Konditionsanfrage, mit der man sich nur unverbindlich über Kreditkonditionen informieren will, bleibt hingegen ohne negativen Einfluss.

Tipps für Verbraucher - Bonitäts-Score verbessern

Wer seine Kreditwürdigkeit verbessern will, kann auf ein paar Dinge achten. Natürlich sollte man die Raten für bereits bestehende Kredite immer pünktlich zurückzahlen und sein Konto möglichst nicht regelmäßig über den eingeräumten Verfügungsrahmen überziehen.

Zudem sollten Verbraucher darauf achten, dass sie nur so viele Kreditkarten besitzen, wie sie tatsächlich brauchen. Denn deren Anzahl und deren Verfügungsrahmen könnten Banken bei der Entscheidung über die maximale Höhe eines künftigen Kredits mitberücksichtigen. Dabei spielt nicht zwingend eine Rolle, ob Kunden den Verfügungsrahmen ausschöpfen. Auch die Anzahl der Girokonten kann in die Beurteilung einfließen.

Negativ auf den Score wirken sich etwa aus: Zahlungsrückstände, Kündigungen bei Krediten oder die dauerhafte Überziehung eines bereits eingeräumten Verfügungsrahmens Ihres Kontos sowie eine Vielzahl von abgeschlossenen Kreditverträgen. Alter, Geschlecht und Wohnort spielen nach Angaben des Bankenverbandes keine Rolle für die Score-Ermittlung.

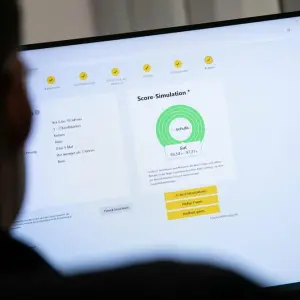

Übrigens: Wer testen will, welche Kriterien sich wie auf die Kreditwürdigkeit auswirken, kann dies bei der Schufa online kostenlos ausprobieren. Ein Simulator spuckt rein fiktive Bewertungen aus, die sich je nach Eingabe entsprechend verändern (http://dpaq.de/K87ZT).